纵观2012年国内各大运动品牌,业绩下滑是无可争议的主旋律。6大国内运动品牌2012年营收,无一例外告别了增长,平均增长率下滑至历史最低点-19%。匹克营收下滑60%至29亿元,成为退步最快的公司,而李宁以32%的跌幅位居第二。

运动品市场中的品牌商们遭遇困境,渠道商亦不能独善其身。宝胜和百丽,作为国内最大的两家运动品渠道商,2012年的经营压力同样倍增。其中宝胜虽然表面上营收有所增长,但此增长并非来自于销售的增加,而是受惠于会计期间的改变。而百丽运动品业务的经营压力体现在终端的盈利能力上,虽然全年新开店达794家,但店效在下降,库存周转情况不容乐观。

跟业绩下滑相匹配的,是国内运动品市场毛利率的集体跳水。2012年,除了ADIDAS和百丽外,其他品牌都经历了不同程度的毛利率下滑。李宁和动向的下滑最为剧烈,尤其是动向,其KAPPA产品的毛利率从2011年开始就出现了大幅度下降。

净利率上,李宁和宝胜都出现了亏损。李宁的亏损很大程度上来自于资产减值损失,这部分费用在未来经营好转时很有可能会回调。而宝胜的亏损则属于自然亏损。由于其业务中较大一部分来自国产运动品牌,因此我们预计其他国内运动品在2013年的业绩会进一步下滑,光鲜的净利润率不会维持太久。

伴随运动品市场的衰退最直观的反映是零售终端的减少。截至2012年底,除361°以外,另外5大国内运动品的店铺数量累计减少4930家,相当于少掉一家年收入近40亿元的公司。

由于店铺扩张速度超过消费者需求增长速度,各运动品牌的店效逐渐下降,再加之产品同质化严重,国产运动品之间的竞争已经趋于白热化,对终端的调整在所难免。关闭众多低效的店铺是店铺数量下降的直接原因,而已经铺在这些店铺里的货品则直接增加了企业的存货成本。来自终端调整的反噬甚为剧烈,运动品牌正在为之前的粗放增长埋单。

值得一提的是361°和百丽运动。361°的财务表现令我们感到些许疑惑,其在2012年依然保持着店铺的扩张趋势,店铺数量已经领先于其他品牌。计算其平均店效仅60万元/年,在国产品牌中处在中下水平。我们认为该等店效并不能支持其继续扩张,其他运动品牌所遭遇的问题也会在361°身上体现。而百丽由于大部分收入来自一线运动品牌,营收下降的压力较小,依托于两大运动品牌的渠道下沉,其店铺规模应该会进一步增长,但增速会放缓。

跟361°的案例一样,分析国内运动品牌的财报,我们发现其中存在诸多可解读的现象。例如,渠道商的资金压力究竟有多大,国内品牌跟国际品牌在研发、营销等投入上的差距有多少等等。

在本组文章中,我们较为系统地梳理了国内运动品牌在过去两年内在库存和现金流方面存在的问题,并试图给出可能的破解之道。

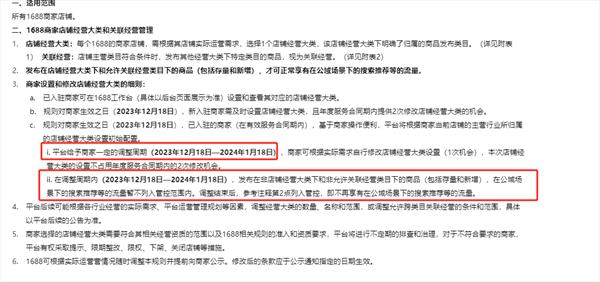

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。