毫无疑问,由民间资本发起设立的民营银行成为本轮金融改革的重点之一,也给足了市场足够的遐想空间。一时间,线下的传统企业,网上的互联网公司,以及电商企业,关联企业都开始做起了民营银行的美梦,幻想着能够如愿获得一张目前还是价值不菲的民营银行牌照。但银行的钱并不像有些门外汉想象得那么好挣。

传统银行业挑战四伏

中国的银行业是伴随着中国扩张式的经济规模而逐渐壮大的,从21世纪初的十万亿的资产规模,膨胀到了如今的140万亿的资产,并且还在迅速扩大。若不是新任管理层定调金融改革和改变经济发展的方向,银行业总资产离200万亿的日子也不会远了。一则经济规模扩张,二则货币发行速度增快,三则银行信贷规模无序扩张过快,风险累积较为严重(如2012年上海钢贸圈的贷款跑路事件)。银行在发展过程中对风险管控和经济周期性波动准备不足,以及业务规模过快导致的资本储备不足,都对银行的经营安全造成了诸多威胁。

除了自身的问题,银行业的外部环境也在发生着不利的变化。银行业能否独善其身还是个问题。利率市场化,互联网金融的侵蚀,金融脱媒等,哪一个不是对现有传统银行业的冲击?虽然短期影响不大,但长期来看,每一种趋势都是金融这棵大树的分支,银行势必会丧失传统的独一无二的资金掌控地位,流经银行的资金势必会分流。对于银行来说,最核心的优势就是资金,特别是低成本的资金,随着利率市场化的逐步放开,这个优势也会慢慢丧失。

两个主要威胁:利率市场化、互联网金融

银行业现在主要的威胁有两个,一个是政策上的,也就是管理层正在缓慢推开的利率市场化。目前,商业银行贷款基准利率已经放开,部分优势企业的资金成本谈判能力增强,银行面临一定的被动。银行间市场的大额存单也有望马上市场化,利率随市场波动。在未来2年内,随着先大额后小额,先长期后短期,先贷款后存款的安排,存款利率也会最终放开,理论上存款利率没有上限,这将对银行的利润空间造成了很大的压缩。造成的后果很有可能就是:存款利率提高,市场资金成本上升,利差缩窄,营业成本大幅提高,客户议价能力提高,获取客户的成本也大幅提高,伴随着市场竞争的激烈化,部分中小银行有破产重组,甚至被收购的危险。对于民营银行来说,资产规模、风险拨备、客户基础、运营管理能力等大都不及大行,在利率市场化中肯定不能全然全部身退,受到的冲击也会更大。

另一个威胁是互联网金融。互联网金融的核心优势是数据和用户,还有便捷的体验。至少在小额零售业务上,传统银行业已经被互联网金融这波浪潮折腾地不得不开始反击了,不然以后就被后台化了,银行成为了虚拟的“云空间”,这不是银行所希望的。虽然部分互联网金融企业,如阿里、腾讯、苏宁易购已经开始准备申请银行牌照,以解决资金杠杆问题,获得更大的信贷资质,能够利用自身网络平台的客户资源开展一些创新业务,在民营银行业危机四伏的背景之中增添一些亮点。但对于大多数民营银行和中小银行,本身在支付体系、互联网化过程中就进度很慢,也缺乏完备的后台系统和科技系统支撑,而这些都是一个真正意义上的银行所必需的。办民营银行不是一句空的口号。

民营银行大潮到来

截至目前,国家工商总局已核准10家涉及银行的企业名称,民营银行放开全面提速。目前已经提交或者有意愿申请,并且已经在公开媒体承认的就已经有二三十家,其中不乏上市公司、民营企业、互联网公司、房地产公司、设备制造企业等,可以这么说,但凡是传统银行业的所涉足的各个事业领域,各个细分的行业,只要有资金需求,有信贷需求,都可以冠冕堂皇地申请民营银行的牌照。民营资本申请银行牌照的速度在加快,管理层对民营银行实体的监管细则和调研速度也在加快。

民营资本申请银行,对于更多的企业来说,特别是上市公司,短期获取银行牌照,或者马上进入金融领域恐怕只是一厢情愿。虽然民营银行申请的大潮到来了,但最后真正能够被银监会以及其他机构所认可的恐怕只有少数。这一波大潮水之中,不能否认有的申请主体是在潜心修炼,随时可以开展银行业务;但也有那么一些是借着民营银行的大潮来推波助澜,既做了免费的公关宣传,也能在股市里提振人气,何乐而不为?

裸不裸泳,会见分晓

根据市场的推测,民营银行的审批报备和细则的推敲,少则需要3个月,多则需要半年,也就是说,最快,民营银行的最终获批也要到明年初,而真正开展业务恐怕要到明年一季度以后。对于申请民营银行的企业,由于行业、战略、企业情况都有所不同,期间也必有自身考虑。要进入银行业,首先就得接受更为严格的金融监管,这一点是逃不掉的。在这个基础上,作为新的搅局者,民营银行还要考虑如何开拓市场,建立自身优势,特别是在利率市场化和互联网金融的冲击下,民营银行的创业历程恐怕会更加艰难。传统银行业的美好年代再也不会到来,作为银行,民营参与者要始终明确这一点。

不论是从资金市场需求考虑,还是管理层从监管考虑,都需要真正能够为中小企业融资环境带来更多改善的,有真材实料的民营银行,而不是浑水摸鱼,只想着“躺着挣钱”的资本逐利。

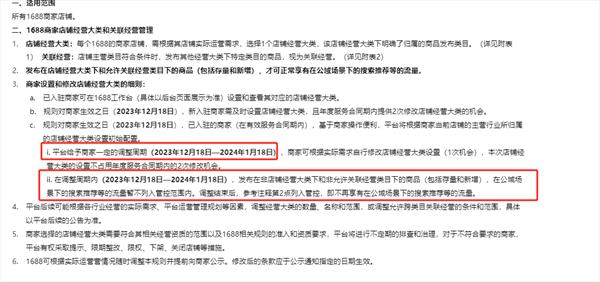

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。