上期,通过SEC文件,网易科技解读了京东的6000万盈利是如何产生的(《数据看京东之一:盈利是怎么来的》);这期,我们将继续从财务数据的角度,来解读京东能如何做金融。

什么?您认为一直持续亏损、直到最近才略微有所盈利的京东没钱做金融?NO,NO,您显然是被这种狡猾的电商式战略亏损给蒙蔽了,京东手里能用来做金融的钱可真是不少,而且大有席卷金融全品类之势。

接下来,就来看看这些京东数据的真实面目吧。

一、京东为什么要做金融?

首先,我们要搞清楚,京东为什么要做金融。

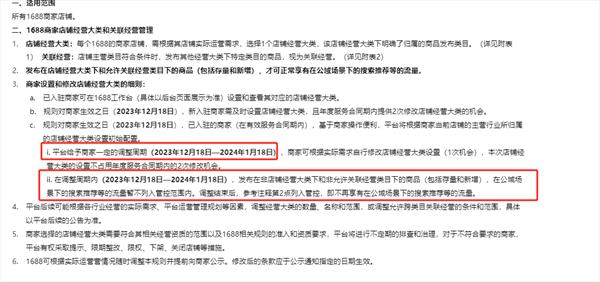

在本系列第一期文章《数据看京东之一:盈利是怎么来的》中,我们分析过京东盈利是如何来的:2013年前三季度盈利6000万,主要得益于2.22亿的利息收入及1.64亿的其他收入(政府补贴等)(见下图13)。

单从利息收入来看,京东在2011年的收入为5600万,2012年上升至1.76亿,到2013年三季度,利息收入部分已增长到2.22亿。同比2012年前三季度的1.24亿,利息收入的增幅接近80%。

京东说,利息收入的增加主要是公司有了更多的现金,这部分现金一则来源于股权融资,二者来自于日常运营带来的现金流增长。

其中,到2012年和2013年三季度末,经营净现金流分别为14.04亿元和21.15亿元,从而导致公司利息收入每年急剧增长。

在这个互联网金融时代,屌丝们都在果断抛弃银行,分分秒秒将银行账户上的钱转到余额宝、理财通等各种理财工具上,京东也不傻,这么多现金总得找更好的收益方式吧?靠利息,太out了,这就是京东要做金融的第一个原因。

京东做金融的第二个原因,是为了提高毛利率。

作为从3C起家的京东,其毛利率从4.8%到4.82%,再到2011年的5.45%,再到2012年大幅提升至8.42%,最后到2013前三季度,通过压缩各种成本费用,毛利率提升到了9.76%,这在3c电商行业中可以算是抵顶了。

所以,要提高毛利就必须增加品类,连唯品会毛利都能到20%以上,不甘心的京东选择了金融--这个看上去“高大上”的品类。

而无论是做小贷,还是做消费金融,再或者是做供应链金融,其毛利都比3C高;要提升毛利,金融无疑是一局好棋,而毛利提升了,盈利就上去了,赚钱也就更多了。

至于第三个原因,资本市场最讲究什么?预期!对的,互联网金融在中国市场如火如荼,京东总不能老给国外投资者讲卖手机、卖电脑的故事吧,总得有新内容吧。

于是,在SEC文件中,京东称,“互联网金融为我们提供了一个充满希望的机会,京东希望积极参与中国的互联网金融,包括在近期,京东积极参与中国的互联网金融业务,包括设计更多的互联网金融产品等等。”

京东sec文件116页

这无疑,是在给上市讲一个美丽的故事,电商有了金融这层外衣,大家才会梦想,京东会是下一个亚马逊,或者下一个沃尔玛。

因此,做金融,还在给京东的上市高估值梦加砖添瓦。

二、京东为什么能做金融

有了必须做金融的理由,京东又凭什么来做金融?

对于电商而言,做金融离不开“三流”:物流、信息流和现金流,至于物流和信息流,想必大家已深有感触,本文就不再赘述,接下来主要从资金流来分析京东能做金融的底气何在。

在京东的SEC文件中披露了截止2013年9月31日公司的财务数据,在现金流一节中,京东账面现金由2009年的约1亿元迅速增加至2013年三季度末的88亿元(见下图),五年账上的现金增幅达到80余倍。

和2012年末的现金和现金等价物相比,2013年前三季度京东现金及现金等价物净增加额为16.35亿。

88亿的账上资金,无疑是给京东做金融做好了充分的背书,虽无法细分现金具体使用范围,但88亿规模无疑成为京东金融发力的最大资金盘。

细拆这88亿账上资金,其中经营活动的净现金流为21.15亿,2012年14.04亿,而2010年及2011年分别是-0.59亿、-0.086亿。

也就是说,截至2013年三季度,京东账上的88亿资金中,有近四分之一的现金额净来自日常的经营活动。

账上现金余额充盈,经营性现金流转正,对于b2c电商而言,最能说明的问题则是京东的规模在增大,对供应商的控制力在增强,也就是说,体现在财报上,就是京东的应付账款的迅猛。

从字面解释,应付账款是指企业应支付但尚未支付的款项。作为B2C的电商模式,京东的经营模式是先从供应商手中拿货,货卖出之后再给供应商付款,在这过程中,京东应支付而尚未支付给供应商的款项,则成为应付账款。

在2009年,京东的应付账款为3.67亿,到2010-2012年分别增长到12.16亿、36.36亿、80.97亿,2013年前三季度更达到了106.68亿。

从年度的增长来看,应付账款部分每年都在迅猛增长。与此同时,京东对供应商的平均账期也从之前的30余天增加到50余天。

手握这巨额的应付账款,因为存在30-50天账期,无论是做供应链金融还是消费金融,京东都可以通过账期的错配,时间错配来开发相关金融产品,为供应商和消费者提供融资或贷款,由此京东金融能做的事也就多了。

三、京东怎样在做金融

在2013年底,刘强东说京东将金融列为未来五大战略之一。

为了实现金融战略,京东金融去年7月已单独成立集团公司,由京东CFO陈自强负责,陈自强直接向刘强东汇报。

目前京东金融集团的规模据称是在百人左右,其中包括供应链金融部、消费京东部、京东金融发展部等。

据一份京东内部爆出的金融布局图中显示,京东金融服务平台包括:供应链金融、消费金融、网上支付、理财服务和六个省略号。

其中,供应链金融包括了订单融资、入库单融资、应收账款融资、票据业务、资产包转移、信托计划等,消费金融包括了消费信贷、信用卡分期等,而理财则包括了保险、理财、基金等。

在目前京东金融已公开的金融产品中,供应链金融在去年12月初推出京保贝,据今年1月28日披露的数据,京保贝的房贷总额已经超过10亿元。

而在今年2月13日,京东商城上线“京东白条”,主要为个人消费贷款服务,网购用户经过信用评估后,可获得最高1.5万元信用额度,首批将开放50万个名额。

此外,京东金融集团高级总监刘长宏近日还对媒体透露,京东将与国内十家基金公司合作,在一个月内推出类余额宝业务。

也就是说,从金融品类来看,京东金融已经覆盖供应商、消费者的融资端和理财端。

从京东金融的账户体系上来看,京东网银钱包已于去年12月上线,而京东理财将以“网银钱包”为依托,后者将提供充值、提现、转账等功能的技术支持;同时,网银钱包主要为京东POP开放平台商家和“京东白条”提供支付通道。京东方面称,在互联网理财服务上线后,网银钱包将变身“金融超市”,用户将可以购买包括货币基金在内的各类理财产品。

据悉,网银钱包还将与京东零售业务相结合。用户可以通过网银钱包参与京东的闪购、促销等活动,也可以在线下消费并享受折扣。

此外,再从金融事业运营主体来看,目前京东金融的支付主体为网银在线、小贷业务为京汇(音)小额贷款有限公司、保理业务为上海邦汇商业保理有限公司(见下图)。

其中,网银在线系2012年由京东收购,成立于2003年,注册资本10050万,2011年5月3日获得支付牌照;其业务范围包括货币汇兑、互联网支付、移动电话支付和固定电话支付;去年6月,网银在线的支付牌照业务范围减少了“货币汇兑”,增加了“银行卡收单”业务。

京汇(音)小额贷款有限公司据称成立于上海嘉定,据网易科技从京东方面获悉,该公司已获小贷牌照,去年底前在走注册备案流程,目前上海工商局尚无该公司信息。

另外一家上海邦汇商业保理有限公司据上海工商局网站消息,该公司成立于2013年6月,注册资本为1亿人民币,以刘强东为法定代表人的一人有限责任公司。

四、京东还能做什么金融

就目前京东公布的金融产品来看,供应链金融、消费金融、理财等均已出炉,接下来,京东还会做什么?

在回答这个问题之前,我们先来看看另外一家零售业中的沃尔玛做了什么。

沃尔玛作为零售企业,虽然没有银行牌照,但早在2000年左右即开始在增值服务(特别是金融服务)领域寻求突破。沃尔玛先与有资质的金融服务公司或银行合作,为消费者办理可充值的预付借记卡,利用购物返现来刺激用户办卡;由此获得的大量现金沉淀,充实了沃尔玛的运转资金,降低了财务成本。之后,沃尔玛向消费者提供转账、支票兑现、账单缴付以及小额商业贷款等金融服务,从中获得服务费收益。

除了沃尔玛,可以同比的还有阿里金融。

阿里金融最早从2002年开始推出“诚信通”,在2002-2007年,通过“诚信通”、淘宝等产品积累原始商户数据、

到2007年到2010年,阿里开始与建行、工行深入合作房贷,同时建立信用评价体系、数据库以及其他风控机制。

后来,因双方在利润分成上发生分歧,阿里金融开始自立门户,自建小额贷款公司,以小微企业为主要服务对象。

按照阿里公布的数据,截至2013年底,阿里金融累计投放贷款超过1500亿,年均增长超200%,小贷累计放贷65万户,户均贷款余额低于4万元。

就阿里金融贷款服务类别来看,阿里金融的产品种类有阿里信用贷款、淘宝信用贷款、淘宝订单贷款、虚拟信用卡等。

回头梳理京东金融条线发展。2012年1月,开始有了第一笔供应链金融业务,之后布局线上供应链金融,再到自行开发资产包转移计划、产品和协同投资计划等,以及到2012年与中国银行等合作最终获得100亿规模授信,2013年自己的多种金融产品上线,可谓增速迅猛。

据接近京东人士了解,京东正在升级买家和平台无人结算系统,同时争取2014年一季度末前开放网银钱包和账户系统。

在SEC文件中,京东表示,公司目前已经开发出多种金融产品,包括供应链融资,消费金融中;京东透露,公司亦正在开发自己的网上支付平台。

目前国内的互联网金融的表现形式包括支付、P2P贷款、众筹、电商小贷、基金理财、比特币、供应链金融等;可以判断的是,在拥有支付拍照、小贷拍照之后,京东很有可能会涉足包括P2P模式,一是内生业务方面,京东已拿下小贷公司牌照,所以为供应商提供P2P服务,或是不错的选择;另外,阿里投资拍拍贷,腾讯间接投资人人贷,京东也可能通过投资入股形式参与P2P业务。

京东方面人士也曾表态,京东对P2P业务十分审慎,一直在观察,将来如果要做也会进行变型,不会特别强调P2P。

至于众筹和京东银行,就目前来看,距离京东还有点远。

第五、金融能为京东赚多少

尽管京东方面曾一再表示,金融业务暂时还处于投入期,不过还是可以简单测算下,金融到底能为京东赚多少钱。

还是以阿里金额为例,阿里2010年在浙江和重庆成立了小贷公司,注册资本分别为6亿和10亿,2013年在重庆又成立另外一家注册资本为2亿小贷公司,按最高100%的杠杆率计算,阿里可贷余额为36亿。

36亿可贷额度,假设阿里贷款平均年化为20%利率,假设资金使用率100%,税前净利率90%;担保本金净利率以2%-4%计算,2012年预计贷款业务税前净利在5-6亿,占阿里整体净利的12%-15%。

而以京东披露的1月份10亿的放贷额计算,每个月按10亿规模增长,预计2014年底,京东放贷额度可能达到100亿。

假设2014年底京东有5亿以上小额贷款资本金(担保资本金相当),仍以阿里20%平均年化利率计算,大约可以增厚净利1亿元人民币,如此一来,将对净利润和毛利率有明显增厚。

然而,值得注意的是,不可估量的风险依然存在,虽然京东在金融领域的增速迅猛,但一方面,京东旗下小贷公司放贷额收到注册资本金和房贷地域的限制,京东未来能在资本金方面的投入究竟做到多大,还值得观察。

另外一方面,京东也在SEC文件中特意提到,在这个崭新的领域扩张,同样面临着新的风险;对于某些特定的金融产品,京东承诺或使用自有资本,但由于在互联网金融方面缺乏足够多的经验,也可能导致京东开发的产品无法符合客户的需求和偏好

另外,随着贷款规模的不断增大,对贷款组合的管理能力将会对京东的网络融资业务产生显著影响,因为贷款组合的整体质量会受到多种因素的影响,其中包括市场无法预见的,诸如全球经济放缓、流动性变化或者信用危机的增长等,这些都会对京东的业务、运营以及流动资金,包括供应商、客户等产生影响。

京东SEC文件28页

其实,对于做金融,电商起家的京东并非长项,在提交给SEC的文件中,京东对涉入互联网金融的描述是“如履薄冰”,京东坦诚,“我们在互联网金融业务领域的经验非常有限,如果我们在互联网金融业务领域中的资产发生显著恶化,可能对我们的业务以及运营及财务状况造成不利影响”。

不过,在这个巨头激烈厮杀的时代,京东必须淌一淌这潭浑水。

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。