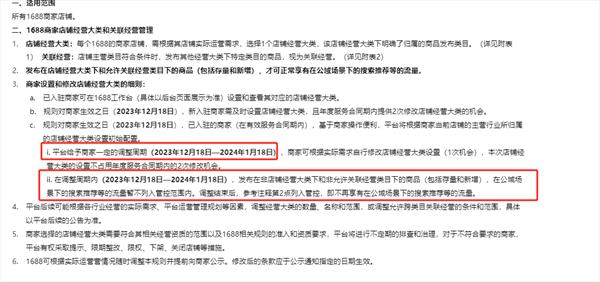

央行近日向多家第三方支付机构下发的《支付机构网络支付业务管理办法》(以下简称《办法》)征求意见稿,引起第三方支付行业的热议和争论。

事实上,这并非央行首次流露出加强网络支付行业监管的意图。早在2012年,央行就下发了相关《办法》草案,向第三方支付机构征求意见。但随着第三方支付的迅速发展,今年的新版征求意见稿发生了不小的变化。

“新版《办法》草案增加了几条比较严厉的条款。”一位第三方支付行业人士认为,如果这些条款落到实处,除了有可能冲击第三方支付行业发展外,还会波及O2O、P2P网贷等新兴市场领域。

不过,业内人士也指出,央行的征求意见稿尚属草拟阶段,并未正式颁布。当前多家第三方支付公司正与央行积极沟通,正式公布的《办法》可能会发生很大变化。

据悉,最近数日,央行连续召集涉及互联网金融的主要公司以及专家人等进行座谈商讨,并表态称《办法》草案还需要更多讨论、修改和完善,短期内不会发布实施。

腾讯科技近日采访了多位第三方支付行业人士,针对央行《办法》征求意见稿中的争议条款,这些业内人士根据对监管政策的理解、与监管层沟通的情况,进行了解读。

“支付机构从事网络支付业务,适用本《办法》。支付机构不得为付款人和实体特约商户的交易提供网络支付服务。”

一位不愿具名的第三方支付公司高管认为,《办法》中规定“支付机构不得为付款人和实体特约商户的交易提供网络支付服务”,将限制第三方支付推进线上线下融合(O2O)。

当前,第三方支付公司正在大力拓展移动支付,通过与百货商场、便利店、服装品牌等达成合作,在线下铺设使用场景:用户通过扫条码、二维码或声波支付的方式,与线下实体商户完成交易。

央行对线下移动支付的监管思路与其日前暂停线下条码支付一脉相承。条码(二维码)是第三方支付公司连接线上线下、移动支付的重要方式,暂停该支付方式直接影响第三方支付与线下实体商户的合作,使O2O无法实现交易闭环。

分析人士认为,如果央行的管理办法实施,银联将是潜在受益者。线下商户的POS机刷卡手续费是银联的主要收入来源之一,按照规定,每笔刷卡的手续费由发卡行、收单行、银联按“7:2:1”分成,而如果第三方支付公司与银行直连,在付款时绕过了银联。

当第三方支付重点发展线上业务时,银联受到的冲击尚不明显,但随着第三方支付和线下商户开展合作,通过移动支付连接消费者和线下商户,银联的传统业务势必受到挤压。“央行在鼓励第三方支付创新的同时,未必没有平衡相关利益的考虑。”一位第三方支付的业内人士认为。

但在第三方支付行业看来,银联的“交换中心”概念源于线下,“POS机才需要交换中心。而互联网、移动互联网是点对点的,并不需要这个交换中心。”

一位第三方支付行业人士指出:“移动互联网大背景下,线上线下已经一体化。尊重市场力量,用开放包容的互联网思维来理解融合后的新业态,以底线思维防止系统性风险,而不能简单化的局限于以往线下的方式来硬套新业态。”

“支付机构不得为金融机构以及从事融资、理财、担保、货币兑换等金融业务的其他机构开立支付账户。”

央行《办法》中的这一条款如果实施,或许将误伤P2P网贷行业。

P2P网贷是否属于金融机构尚存争议。一种观点认为,P2P网贷属于中介、提供信息撮合业务,并不属于金融机构或从事融资、理财等金融业务的机构;另一种观点认为,P2P网贷在上述行业之列。

假设央行按后者理解P2P网贷,这条草案无疑将限制第三方支付为P2P公司开户。目前,P2P投资人、P2P平台、借款人之间的资金流转方式大多为:P2P平台在一家第三方支付机构开设账户,投资人将资金打入这一中间账户中,确认投资后,资金从这一中间账户划款到借款人账户。而《办法》草案的规定将切断这一流转方式。

中金公司日前发布研究报告指出:“央行征求意见稿禁止P2P公司在第三方支付的开户,资金只能由投资者的银行账户或者支付账户打给P2P公司的银行账户,这将对P2P公司当前的发展模式带来挑战。”

如果第三方支付不能为P2P开立支付账户,P2P只能转向银行通道。过去,银行考虑到风险问题,并不愿意与P2P网贷公司合作。好消息是,多家P2P网贷公司表示,银行态度已经发生了转变,目前有寻求合作的迹象。

不过,合力贷CEO刘丰认为,与银行合作需要考虑到2011年8月银监会发布的《关于人人贷有关风险提示的通知》,通知要求银行业金融机构务必建立与P2P之间的“防火墙”,严防P2P帮助放款人从银行获取资金后用于民间借贷,防止民间借贷风险向银行体系蔓延。

如果第三方支付通道、银行通道都不可行,P2P该如何发展?“面对P2P借贷市场上已流动着的上千亿资金,监管机构也不会将刚阳光化些的民间借贷又逼回地下,一定会给P2P指明一个可行的路径。”刘丰认为。

“个人支付账户转账单笔金额不得超过1000元,同一客户所有支付账户累计金额不得超过1万元。

支付机构应对转账转入资金进行单独管理,转入资金只能用于消费和转账转出,不得向银行账户回提。

个人支付账户单笔消费金额不得超过5000元,同一个人客户所有支付账户消费月累计金额不得超过1万元。超过限额的,应通过客户的银行账户办理。”

一位支付行业人士认为,《办法》草案中“超过限额的,应通过客户的银行账户办理”的说法比较模糊,比如,快捷支付这一用户与银行卡直连的模式,是否属于“客户的银行账户”呢?

快捷支付指用户不需开通网银,只需提供银行卡卡号、户名、手机号码等信息,银行验证手机号码正确性后,输入支付密码即可完成支付,与银行卡直接对接,没有第三方支付的“余额”概念。不过,快捷支付实际上仍要经过第三方支付的中间账户。

因此,对于“超过限额的,应通过客户的银行账户办理”这一条款目前尚无法界定,需要央行官方的解读。

根据草案内容,“个人支付账户单笔消费金额不得超过5000元,同一个人客户所有支付账户消费月累计金额不得超过1万元。超过限额的,应通过客户的银行账户办理。”超过限额后,如果快捷支付也无法使用,用户只能使用网银,效率和用户体验将大大下降。对于第三方支付来说,等于扼住了命脉,也限制了P2P网贷、电子商务的发展。

多位第三方支付人士倾向于认为,这项草案针对的是第三方支付虚拟账户。超过限额后,除了用网银支付,快捷支付也是可以的,在这一过程中,第三方支付起到的是通道作用。

日前小微金融服务集团发布对央行草案的回应,称基于其对政策的理解和跟监管部门的沟通,“支付宝快捷用户申购和赎回余额宝,现在和未来都不会受到任何影响”,某种程度上从侧面印证了快捷支付是可取的。

不过即使快捷支付可行,背后仍存在两个问题:

第一,第三方支付公司的价值受到打压。“虚拟账户是第三方支付的核心,得账户者得天下。没有账户,就没有用户。”一位第三方支付公司高管说。

基于第三方虚拟账户,可以衍生出众多服务。支付宝联合天弘基金推出余额宝、支付宝控股天弘基金,就昭示着着支付宝从支付通道角色,转向资产管理业务。

一位金融分析人士认为,第三方支付账户是能掌控用户行为习惯、掌控用户现金流的渠道,是健全的账户体系,与金融类账户不分高下。

“第三方支付虚拟账户的存在是支付公司叫板银行的核心。如果草案实施,相当于废了支付公司和银行叫板的‘任督二脉’,必须依托银行的账户体系,不能再另立山头。”上述第三方支付公司高管称,如果草案实施,意味着第三方支付只能作为银行通道业务的补充,而“通道”的可替代性非常强。

第二,快捷支付受发卡行限制。快捷支付的额度并不是无限的。例如,工商银行储蓄卡快捷支付单笔限额5000元、单日2万元、单月5万元,农业银行储蓄卡单笔限额1万元、单日1万元、单月5万元。这些限额仍限制了理财产品、P2P网贷平台甚至电子商务的发展。对于P2P网贷行业来说,一笔投资可能达几万到几十万以上,限额远不能满足。

《办法》草案实施的可能性有多大?业界呼吁加强沟通

腾讯CEO马化腾(微博)昨天透露,近期与央行有很多沟通。他表示,互联网金融是一个新生事物。企业要和管理机构密切沟通。“监管机构大方向是支持金融创新,但是对实际创新、新生支付方式,监管当局的确需要进一步了解实际运作,比如安全是否有保障?这对互联网公司也是一个正面的过程。”

小微金融服务集团日前也表示,公司已经将相关的意见反馈给央行,并且正积极与央行进行沟通中。

不过,业内普遍认为,央行最终会平衡各方面利益。一位第三方支付公司CEO认为:“安全是必要的,但用户体验也要保障。现在是征求意见稿,最终出台的文件应该会考虑平衡。”另一位第三方支付公司高管也指出,第三方支付已经有不小的用户规模,如果最终造成太大震荡并不是央行等监管机构希望看到的。

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。