还记得“欧猪五国”(PIIGS)吗?现在又有个新名词叫“崩盘四国”(VITA),这四国分别是委内瑞拉(Venezuela)、意大利(Italy)、土耳其(Turkey)、阿根廷(Argentina)。这一套多米诺骨牌或许也将拍倒其他众多新兴市场国家。如果你有这些市场的客户,请千万谨慎,注意货款安全第一。

土耳其

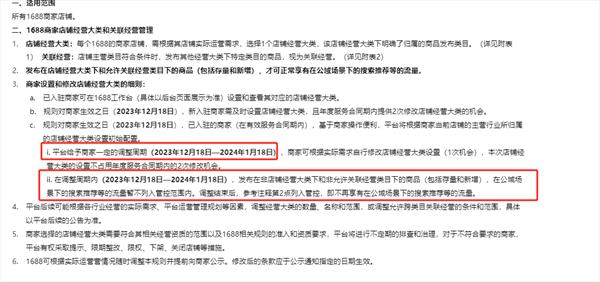

自美国宣布对土耳其制裁以来,土耳其就进入了危机模式。8月10日,随着特朗普宣布对自土耳其进口的钢铁与铝材关税加倍,即分别征收50%和20%的关税,土耳其里拉兑美元一度暴跌20%至6.87,创2001年以来最大单日跌幅。据统计,今年以来至本轮调整的最低点,里拉贬值幅度约48%。

而美国正在考虑以帮助伊朗逃避美国制裁为由,对土耳其最大国有银行之一的土耳其人民银行(Halkbank)处以数十亿美金的罚款。这一击使得脆弱的土耳其金融业雪上加霜。

已经有不少外贸人反馈说,“土耳其受美国经济制裁以后,客户说打不了款了”“里拉贬值严重,新谈好的客户最后不了了之了”……

一方面美国的制裁会收紧美元通道,很多土耳其商人或将找不到付款渠道,我国银行收汇也会收紧,需要重重审核。更重要的是,当货币大幅、迅速贬值将造成当地进口商的成本上升,所以部分土耳其商人会选择暂停贸易,甚至暂停尾款支付。

根据瑞银最新的新兴市场经济体研究,土耳其经常账户逆差占GDP比重6.3%(统计国家中赤字最高)、通胀14.4%(仅次于阿根廷27.1%),外债占GDP比重53%(较高水平),在所有新兴经济体中经济健康状况较差。

随着本币汇率的贬值,偿还外币计价债务的压力大增,这导致经济前景恶化,从而进一步降低投资者的信心,所以汇率继续贬值。这样的恶性循环在经济史上很常见,比如1997年亚洲金融危机前夕马来西亚等国。这种状态本身便意味着脆弱性。

此外,由于土耳其企业向欧洲银行大量借债,所以土经济若陷入严重危机,也可能造成与希腊债务危机相似的效应,给欧洲银行业带来压力。

委内瑞拉

委内瑞拉曾经是拉美的首富国家,丰富的原油储备使其经济增长了数年。然而好景不长,石油危机和金融危机使得委内瑞拉在20世纪末期陷入动荡。委内瑞拉一直是拉丁美洲中外国贷款最多的国家,该国货币也是拉丁美洲最弱的货币,其经常账户赤字全球仅次于土耳其。

2010年,委内瑞拉货币与美元的汇率还是8:1,然而到17年就已经接近10000:1了,而且随着政府继续印钞来弥补不断扩大的预算缺口,这个比例还将继续不停的变大。

最可怕的还是它的通胀率,根据国际货币基金组织的预测,委内瑞拉的通货膨胀率到今年年底将达到百分之100万!

委内瑞拉目前开启了搏命式自救,从8月20日起用抹去“5个零”的新货币主权玻利瓦尔替代原先的货币用以对抗10000倍的恶性通胀。此外总统马杜罗还宣布了一系列经济改革举措,包括提高最低工资、提高油价、实施零赤字财政政策、收紧货币发行等。但分析人士普遍对于改革能否抑制通胀存有怀疑。

一卷卫生纸=260万博利瓦,约等于0.39美金(2.67元人民币)

目前货代已全面拒收去往委内瑞拉的订舱。如果你觉得委内瑞拉市场太小,不值得列入外贸人的警惕范围,那不妨看看它所带来的海啸影响下的巴西。

委内瑞拉的情况和土耳其很相似——自身的危机正在向周围国家蔓延。

由于委内瑞拉经济崩坏,缺乏最基本的食物、药品等配套措施,而且委内瑞拉也处于政治危机中,反对派对执政党政策多有抗议,当地人民几乎都想离开这个地方。超过230万委内瑞拉人(约占总人口的7.3%)逃离了他们的国家,主要目的地是哥伦比亚、厄瓜多尔、巴西和秘鲁。

众多委内瑞拉难民涌入了巴西,导致暴力冲突上升,这加重了巴西的内忧外患。8月20日,巴西雷亚尔兑美元汇率最低触及1美元兑3.9706雷亚尔,跌逾1.4%,刷新52周新低,并创2016年3月以来最低。

美银美林首席投资官Michael Hartnett曾经提到,巴西雷亚尔是一个重要的观测指标——“新兴市场的货币从不说谎,如果美元兑巴西雷亚尔涨破4,这有可能会引发信贷资产的去杠杆和风险蔓延。”

而美元/巴西雷亚尔在8月21日已经突破了这一警戒线。

目前,委内瑞拉的国内危机已经蔓延至邻国,而且不仅仅只是经济危机,还夹杂着政治因素,它可能会成为及土耳其之后新兴市场的下一个危机爆发点。

意大利

土耳其风暴看似吹向亚洲,印度和印尼出手力挺本国货币汇价,但亚洲多国抵御力相对强,真正风险其实在欧洲,尤其意大利可能成为下一波触发美元强势风暴,冲击环球金融的源头。

意大利是欧盟第三大经济体,今年以来,意大利始终是欧元区内部最为危险的一环。而近期,这一风险再度发酵。意大利目前的政府债务已经达到了2.5万亿欧元,为欧元区第二高,约占国内生产总值的130%,仅次希腊,但意大利的外储却仅约1250亿欧元,如果不是欧盟和国际货币基金组织(IMF)多次出手相救,早已违约破产。

彭博社的调查显示,意大利国债很可能将陷入欧债危机以来最凶险的境地!如果找不到愿意购买意大利国债的买家,在接下来几个月,意大利国债收益率会大幅飙升,而意大利政府则可能面临违约,届时会危及会蔓延到整个欧洲。

阿根廷

由于庞大的财政赤字、高债务负担,高通货膨胀,阿根廷被认为是最容易受到传染的新兴市场之一,在彭博的新兴市场脆弱性计分卡上,这个南美第二大经济体排名第二。

由于干旱造成的农作物减产导致出口创收锐减、国际原油价格上升,以及美联储加息和美元走强等诸多因素影响,5月初和6月中旬,阿根廷比索曾两次暴跌,累计贬值近40%。

阿根廷政府在五月曾动用60亿外汇储备救市。尽管阿根廷政府在六月初与国际货币基金组织达成500亿美元贷款协议,但由于国内巨大财政赤字和经济政策不明确性抑制外部融资,再次导致6月中旬的比索贬值。

6月份,阿根廷CPI达到29.5%高位,货币贬值和通货膨胀容易形成恶性循环。另据摩根大通近日发布的数据,阿根廷国家风险指数又增加42点,达到764个基点,较之今年年初翻了一倍,是近3年半以来的最高值。

目前危机正向新兴市场蔓延,南非兰特、印度卢比、印尼盾等接连大跌。其实货币涨涨跌跌并不可怕,不过,当一个国家的外债比较高的时候,货币危机就会演化出另一场危机:债务危机。无论是上世纪80年代的拉美债务危机,还是90年代末的亚洲金融危机,它都与较高的外债相关。国际金融协会认为新兴市场的脆弱性还会向更大范围扩散,且高度集中于部分国家,南非、印尼、黎巴嫩、埃及和哥伦比亚也尤为危险。(来源:焦点视界)

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。