在过去的半年里,樊治铭领导的阿里国内金融事业群推出了余额宝,明确提出了跟银行抢活期存款的目标;而胡晓明领导的阿里创新金融事业群,则通过一系列资产证券化产品,成功解决了自己小贷业务的资金来源。

他们的实际成绩是:余额宝上线1个月就成功突破了100亿元,而阿里小贷的最新数据是累计投放贷款1000亿元。

对于传统银行中零售业务公认领先的招商银行而言,这样的规模大概相当于其子公司招商基金一只货币基金,再加上招行小企业信贷中心。

对于银行而言,体量还非常小。

但是招行前董事长马蔚华却多次到阿里巴巴考察,分管零售的副行长丁伟说,阿里虽然没有申请银行牌照,但是他们的布局已经完成。

另一专注小微企业的银行——民生银行,其行长洪崎则坦率承认,阿里金融已经对银行业形成了挑战,尤其是支付业务方面,光棍节一天交易额可达191亿,网络支付近1/3来自支付宝。

阿里小微金融真正令银行感到恐惧的地方在于,在目前所有的拥有第三方支付牌照或者金融产品代销牌照的机构中,这是唯一一家摒弃渠道概念、抛弃银行而尝试自己推出产品的公司。

2008年,马云说:“如果银行不改变,我们改变银行。”

这句话,至今仍然被他的下属们津津乐道。

贷款利率20%

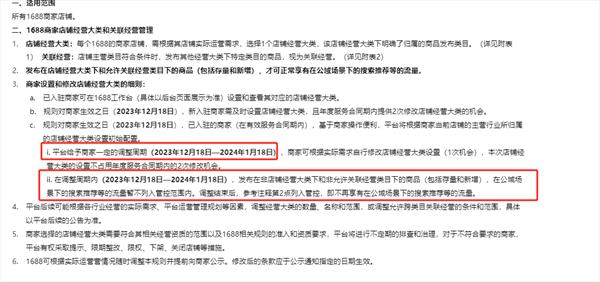

以年化利率而论,阿里小贷超过了几乎所有银行和大部分民间正规信贷机构。目前,大部分银行对于小企业实际执行的利率一般为上浮120%至170%左右,即一般不会超过年化12%。

按照马云的安排,胡晓明和樊治铭都向同一个女人——彭蕾汇报工作。

彭蕾负责的阿里小微金融服务集团,脱胎于支付宝和阿里金融事业部的整合。尽管运作不到半年,很有可能还没有完成注册,但是正在成为中国金融界最引人注目的明星企业。

此前有消息称,阿里小微金融服务集团成立后,有可能寻求独立上市。

根据阿里金融方面提供给理财周报的资料,目前阿里小微金融分为四个事业群:包括胡晓明任总裁的创新金融事业群、樊治铭任总裁的国内金融事业群、彭翼捷任总裁的国际金融事业群、井贤栋任总裁的共享平台事业群。

其中共享平台事业群更倾向于后台业务,为阿里的小贷、信用贷款、金融合作、商户合作、跨境清算等业务提供支持。而创新、国内、国际是前台业务。

尽管余额宝打出了“抢夺银行活期存款”的口号,引起一时轰动。但阿里金融目前最被看好的业务,仍然是阿里小微信贷。

根据阿里小微提供的数据,截至2013年二季度末,阿里小微信贷累计投放贷款超过1000亿元,户均贷款4万元,不良贷款率仅为0.87%。

这一数字甚至令银监会都感到惊讶。

尽管马云反复否认自己将做出一家银行,但是外界对于阿里的小微贷业务期许甚高,认为其将来的规模和利润很有可能超过传统银行。

“他们的贷款利率高出我们很多,盈利空间比我们大。”一位建行小企业部高管表示。

关于利率,阿里金融对外最爱使用的数据是:客户融资成本6.7%。

这一数字实际来自客户平均占款123天的简单计算。理财周报记者查阅一份2012年底阿里金融与嘉实资本合作的资金产品资料,其中介绍为:目前阿里小贷订单贷款每日产生万分之五的利息,年化18.25%,信用贷款每日产生万分之六的利息,年化21.9%。

以年化利率而论,阿里小贷超过了几乎所有银行和大部分民间正规信贷机构。目前,大部分银行对于小企业实际执行的利率一般为上浮120%至170%左右,即一般不会超过年化12%。

在中国劳动者协会近期公布的一份调查报告中,企业和个人通过银行之外的非金融机构平均融资利率为13.41%,小微企业的民间融资利率为14%。即便在中国民间金融风向标温州,大部分时候民间金融利率也控制在18%左右。

在利率没有任何优势的情况下,阿里小贷深受欢迎的原因在于其简便快捷高效。由于其掌握商户数据,可以低成本但比较准确地做出预授信,其主打的口号是,“金额小、期限短、随借随还”。

“小商户的借贷需求非常高。”另一家也提供供应链商户贷款的支付机构向理财周报记者表示:“我们在调研中发现,有一些地方是银行服务的空白区域,商户根本就不了解信用卡这样的银行融资产品;另一方面,通过当地传统金融机构比如农村信用社借贷,虽然名义利率不高,但实际需要提供高达10%左右的回扣给信贷经理。因此大部分商户都认为20%左右的利率可以接受。”

简单快捷是阿里小贷最骄傲的部分。因此,当银联总裁许罗德公开表示,灵活的阿里金融如街舞,规范严谨的传统金融如国标后,胡晓明公开呛声称:“如果小微企业按照国标跳舞就完蛋了。”

融资成本不超过9.5%

阿里的网络放贷模式,大量依托于网络数据处理,部分调查通过视频进行,不需要像传统银行一样设网点、雇佣大量员工以及上门调查;运营成本极低。

前述嘉实资本与阿里金融合作的资料透露,目前阿里小贷的平均加权收益为19.5%,而资金成本9.5%,因此简单超额收益为10%。

从此后阿里金融通过资本证券化产品融资的情况来看,阿里金融目前的平均融资成本已经得到较大幅度降低。

如其与东证资管合作的资产证券化产品的设计中,阿里小贷自己认购了10%的次级份额,以预期收益率6%左右计算,阿里的年化资金成本不超过8%。

根据东证资管的计划,未来三年中,将为阿里小贷发行50亿元资产证券化产品,可以为阿里提供40亿元资金。

而另一家阿里的战略合作伙伴是诺亚。刚刚为阿里成功发行了首只资产证券化私募产品的诺亚正行总裁章嘉玉也向理财周报记者确认,将继续推出以阿里小贷资产为标的的产品。

“我们也有一些客户,包括机构客户,对于这类收益虽然不高,但是质量比较好的资产很感兴趣。”章嘉玉说。

至于外界传言阿里给东证资管和诺亚的佣金并不高的问题,章嘉玉默认了这一说法:“如果客户有需求,即便可能挤压我们的盈利空间,我们也可以提供产品。”

东证资管执行总裁任莉也表示,阿里融资不成问题。东证资管的阿里小贷产品获批之后,获得了银行理财、保险资金,乃至社保资金的关注,均有浓厚投资意向。

在这样的情况下,阿里金融如果能一直成功地将不良率控制在1%以下,数据堪称完美。

这一数据令传统银行业界感到不可思议。

对于大部分银行而言,小企业的不良率高于大企业是常识。以至于大部分银行小企业部门举步维艰。

而目前阿里小贷主要开展业务的企业集中于浙江、上海、广东、江苏等地的批发零售企业。大部分银行在这一领域的不良率高达4%左右。

“我们现在不清楚他们不良的核定和管理。这么低的不良率很有可能是他们核销政策比较松,老总签字就可以核销,所以他们包袱很轻。”建行小企业部一位高管在一次座谈会上表示。

建行曾经是与阿里巴巴合作最早最深的银行,由阿里提供商户数据,建行发放贷款。尽管双方由于合资计划破裂分道扬镳后,都不再提及此事,但是业界一直认为,建行终止业务的导火索之一,是阿里提供的商户贷款项目不良过高。

在与建行、工行合作破裂后,2010年4月,阿里在浙江成立浙江省阿里巴巴小额贷款股份有限公司;2011年,又在重庆注册成立了一家小额贷款公司,开始进行放贷尝试。

通过互联网放贷,阿里金融成功突破了小贷公司不得跨区放贷的限制,通过这两家公司面对全国的商户提供贷款。尽管此前有传言称,阿里考虑将第三家小贷公司设在广州,但是阿里创新金融公关总监王彤明确向理财周报记者否认了这一消息。

阿里开展小贷的优势毋庸置疑:利用阿里巴巴B2B、淘宝、支付宝等电商平台上客户积累的信用数据和流水,通过技术分析,评估客户的还款能力和还款意愿,可以给出客户的信用评价,然后再决定贷款授信。按照小贷业务普遍使用的大数原则来看,风险可控。

而当商户还款出现拖欠时,阿里会有一年的账款催收期,然后再进行核销。同时对违约的商户进行网络店铺关停,以提高其违约成本。

最令业界振奋的是,阿里的网络放贷模式,大量依托于网络数据处理,部分调查通过视频进行,不需要像传统银行一样设网点、雇佣大量员工以及上门调查;运营成本极低。

资本之困

在通过东证资管和诺亚财富融资之前,阿里金融实际的资产和贷款余额,尚不如大部分农商行。其小贷业务收入不可能超过两亿元。

在这一个看似完美的产业链条中,阿里金融面临的最大问题是,由于没有银行牌照,无法直接揽存;也不愿意像其他支付机构一样,依托于银行获取资金,因此其实际规模远小于外界估计和宣传。

阿里创新金融事业群明确向理财周报记者表示,不对外提供任何期末贷款余额数据。

根据东证资管-阿里巴巴产品资料透露,截至2013年4月30日,阿里小贷余额客户数4.38万户,余额贷款11.48万笔,金额17.78亿元(不含已转让资产),不良率1.23%。

这一情况出现的原因是,阿里小贷至今只能通过重庆和广州两家小贷公司提供贷款,而小贷公司目前杠杆率为50%。即按照规定,小贷公司只能用注册资本金,以及从金融机构获得的不超过注册资本金50%的资金放贷。

王彤确认,阿里金融没有对于小贷公司的增资计划。也就是说,阿里两家小贷注册资本合计16亿元,其最高放贷额度为24亿元。

在与东证资管和诺亚财富合作之前,阿里金融从嘉实资本产品中获得了7500万元,从与山东信托合作的三期信托项目中获得了5亿元。

而尽管支付宝推出的余额宝获得空前成功,不少评论认为阿里金融已经同时布局了银行的存款和贷款系统。

但实际上按照目前规定,支付宝内沉淀的备付金不能算作其资产,支付宝也没有处理的权利,而货币基金投资有严格规范,因此实际资金根本无法在阿里金融内部流动。

因此有理由确认,在通过东证资管和诺亚财富融资之前,阿里金融实际的资产和贷款余额,尚不如大部分农商行。其小贷业务收入不可能超过两亿元。

按照东证资管和诺亚的计划,阿里小贷有可能在未来的3年内获得百亿资金。

“无论哪一家机构,刚推出小贷业务时,都会偏向自己打分最高的部分优质客户。”一位小贷行业人士向理财周报记者表示,“但是从经验来看,如果放贷规模在短时间内大量增加,很有可能带来不良增加。阿里和淘宝商户实际也会受到经济下行影响,亏损率正在增加。如果贷款余额规模增加到百亿级,阿里是否还能控制住风险?”

从数据来看,阿里小贷的不良率波动远超一般银行,在2011年上半年,其不良率一度达到2%左右,逾期贷款比例超过2.5%。但3个月后,就迅速跌回1%以下。因为阿里不对外公布其核销情况,因此难以判断其实际资产质量。

“我们目前不会对外发布任何关于未来的设想。”王彤说,“我们的未来会受到政策变化的影响。”

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。