携阿里而令诸侯的马云正试图再次挑战规则。在港交所退市后,阿里巴巴按照原定计划重回港股,但不接受合伙人制度让对阿里巴巴充满渴望的港交所左右为难。

如果赴港上市失败,阿里将不得不远离中国,并受美国资本市场的监控;港交所则将失去一家利润丰厚的客户,甚至让一些企业对港股失去信心。更可怕的是,这意味着目前拥有国内至少80%以上电商流量的阿里巴巴将不得不把其金融大本营放在别国。

结果如何尚未可知,但唯一能确定的一点是在这华丽的舞台上,导演只有马云一人。

从港股到港股

坊间关于阿里上市的传言扑朔迷离,但据阿里最初上市团队中的成员向网易科技表示:“上市、退市、再上市,这出戏码在阿里初次上市前就已经规划好了,如果没有雅虎的牵绊,这出戏上演的时间本会更早。”

故事开始于去年6月15日,开曼群岛大法院正式批准阿里巴巴网络有限公司私有化计划,撤销阿里巴巴在香港联交所的上市地位,并于该月20日下午4时生效。2007年11月,阿里巴巴挂牌上市后股价一路疯长,创下中国互联网公司融资规模之最。但这次退市,给香港不少中小投资者留下了不好的印象,尤其是上市当月买入并坚持持有的投资者,除了微薄的股息外,5年内并未获得任何回报。上市当天,阿里巴巴就创出38.15港元的高价,5年后退市时,阿里巴巴选择了以上市价13.5港元回购并退出香港市场。而同期的腾讯,早已带给股东约10倍的回报。

经过一年多的准备,频繁收购画饼的阿里又试图再次回到股票市场。7月9日,阿里巴巴集团CEO陆兆禧在香港接受媒体采访,表示已为上市做好准备。有内部消息显示阿里巴巴集团员工正在为临近上市而狂热,最明显的表现就是阿里巴巴集团内部股票交易价格一路上涨,从去年的每股60多元上涨至近期的每股160元,甚至有员工在内网转让价值480万元的阿里巴巴集团股票。

这个消息立即引发资本市场的疯狂追捧,红点投资投资经理张涵对网易科技表示:“即使除去支付宝等阿里金融业务,凭借旗下天猫、淘宝等业务以及系列收购,阿里集团估值也绝对不低。”

但本计划迎娶阿里上门的港交所忽然发现,阿里对聘礼提出了新的要求。

8月初开始有消息流出,阿里巴巴并未决定上市地点,公开数据显示,截至2011年底,马云私人持股约7.43%,加上其余七名管理层共持有10.38%,但并未披露是普通股还是优先股。另一方面,雅虎及软银两大外资股东则各持约24%和36.7%,远高于马云的持股量。由于四人董事会架构中,阿里巴巴管理层占两席,雅虎及软银各占一席,因此,多年来马云仍掌握着控制权。但阿里如果选定在香港上市,因估值不达标未能向雅虎回购股份,再加上港交所规定股份上市后一律统一为投票权平等的普通股,马云可能会失去对阿里巴巴的控制权。

降服了软银、挤走了雅虎,又冒天下之大不韪剥离了支付宝,马云怎么可能甘心将多年辛苦经营的阿里巴巴拱手让于他人。随后阿里巴巴集团谋求以“创新”方式解决公司控制权的方案开始浮出水面。

8月23日,《香港经济日报》援引消息人士的话称,阿里巴巴集团已经向港交所提出了合伙人制度的上市建议,该制度将允许包括在内的合伙人在上市后提名半数以上的董事,以保证对公司的控制权,而非之前传闻的采用双重股权的方式。

与通常所说的合伙人制度相比,阿里巴巴集团的合伙人制度有所不同。据了解,该制度自2010年开始在阿里管理团队内部推行,成为合伙人必须满足“在阿里巴巴工作五年以上,具备管理能力及高度认同公司文化,愿意为公司文化和使命传承竭尽全力”的条件。合伙人的人数无最终限制,以保证组织的多样性和可传承性。

虽然这种规则设计精妙,但香港的上市规则禁止这种给予一小部分股东更多投票权的双层股票结构,这违背了香港股市监管机构的原则,即:任何公司结构都必须公平对待所有股东。而阿里巴巴的“高层合伙人”,在采用双层股权结构后,相当于以20名“高层合伙人”较少股票份额,带动企业的正常决策与运行。

有多位相关人士对阿里要求的特权提出质疑,公共专业联盟财经政策发言人甄文星认为,经过当年雷曼事件后,港证监已不敢轻易作出任何特批,“马云合伙人制度等同提名选特首委员会,如果日后阿里巴巴管理层管理不善,其他股东根本无能力换管理层。”上市公司商会主席辛定华表示,任何上市形式均要对所有股东公平,任何违反政策的制度均不可取;董事学会主席黄天佑认为,合伙人建议比AB股更差,使股东无法透过提名或罢免合伙人行使本身权利,形式比家族企业更差。独立股评人David

Webb亦坦言,任何公司都不能来港写自己的上市规则,若港证监允许这种做法,将后患无穷。

最新的消息是,香港证监会召开的董事局会议上基本否决了对阿里巴巴豁免的请求。时间紧,任务急,这或许意味着港交所已经在今年关闭面向阿里巴巴的大门。即便马云想起了“芝麻开门”的咒语,赴港上市也要等到明年再说了。

独裁的马云

有人说当你在犹豫不决时最好的办法就是抛硬币,重要的不是结果,而是在硬币在空中飞舞的瞬间你会明白你真正期待的结果到底是什么。阿里现在就像是一枚抛在空中的硬币,围观者在期待结果,而决定者马云或许早已明白了心中的需要。

“我们不在乎在哪里上市,但我们在乎我们上市的地方,必须支持这种开放、创新、承担责任和推崇长期发展的文化。”马云在致员工信中写道。这个举动背后的潜台词是向包括香港在内的交易所划清底线,若不获配合,上市地将另作他选。

按照港交所的规定,在香港上市的企业,只能为单一股权结构,即所有股票权拥有相同的表决权,故大量具有双重股份结构的企业为了保住控制权,往往会选择于美国上市。所谓“不同表决权股份结构”,即常常可以在美国上市公司的资料中看到的A类股、B类股等,即两种股具有不同的投票权,原始股东的投票权更大。

百度在美国上市时就曾采取这种方式,新发行的A类股每股一份投票权,而原始股B类股,每股则有10份投票权;新闻集团拆分前,默多克留给邓文迪与其所育两个女儿Grace和Chloe的股份,则是完全没有投票权的A类股。

科技企业之所以喜欢这种结构,是因为创始人可以在上市融资后依然把握企业发展方向。2011年美国上市的几家互联网企业,包括GroupOn、Zynga、LinkedIn等,都无一例外的采取了双层股权结构。Zynga甚至采用“三层股权结构”,其创始人、首席执行官平卡斯控制着全部的C股,这种股份每1股有70票的投票权。GOOGLE在2004年IPO的时候则采用了双重表决权的架构。从而让这家高技术企业拥有了必要的稳定性和独立性。

这符合马云在阿里神教中一直扮演的角色,但这样的大权独揽在未来或许会成为阿里手中的双刃剑。众多投资人只能祈祷:“希望一切向好的方向发展。”倘若阿里巴巴某天将这柄双刃剑挥舞失当,众股东该何去何从?

阿里的美股尴尬

在港股之外,阿里巴巴已经在美国布局多年。

最新的消息是阿里巴巴斥资7000万-7500万美元投资美国网购配送服务商ShopRunner部分股权,不过双方对此均未置评。该公司被“海淘族”们称为“小绿人”,是为网购消费者提供第三方物流服务的网站。但有消息称,阿里巴巴在注资ShopRunner之前已经在美国进行了多个投资布局,其中包括体育用品B2Cinvestment和Fanatic。上个月,阿里巴巴还确认全资收购了电商服务商Vendio Services。

但在美国上市阿里依然要面临众多风险,首先美国交易市场虽然进入门槛较低,但信息披露的门槛很高,要求公司更加透明。在阿里上市之前的中国电商网站麦考林、兰亭集势均遭遇诉讼危机,而当当网创始人李国庆更是表示在数据公开方面有些吃亏。而且在支付宝以及雅虎事件上,美国资本对阿里的诚信也有所怀疑,有可能会被更加认可游戏规则的美国投资者穷追猛打。

更要引起阿里注意的是,目前阿里巴巴旗下的多个电商平台已经实际垄断了国内网上交易的大部分市场,其衍生出来的庞大交易数据库或许会引发政府的关注。赴美上市或许会引发国内相关机构不满。

交易所暗斗

马云在对港交所的进击上如此的有恃无恐或许来自与全球几家交易市场之间的明争暗斗。

近日港交所主席周松岗表示,仍然希望阿里巴巴可以来港上市,但情况涉及上市的技术问题,虽然了解公司意愿,但强调港交所要保障投资者利益,所以会就情况作出考虑,希望能平衡各方利益,找出解决方案。

而对于港交所能否重登全球新股集资额三甲,他表示不想揣测,但表示股市正随经济平稳发展,令公司提升上市意欲。

由于此次阿里巴巴提出的方案不用重启双重股权,一旦港交所接受了提议,那阿里在香港上市的可能性将加大,市场对于阿里巴巴的估值超过了700亿美元,可能成为近些年来香港市场最大规模的IPO交易。Dealogic数据显示,今年以来港交所新股集资额仅447亿港元,远远低于纽交所,在全球交易所中排名第六,而去年纽交所的集资额则为全球第四。根据相关数据显示,去年纽交所IPO集资额仍为世界第一,但仅比排名第二的纳斯达克交易所多出40亿港元。

这些数据意味着港交所和纽交所当然会欢迎这样的上市公司在本地上市。张涵对网易科技表示:“类似阿里巴巴这样的巨型公司会给交易所带来不菲的收益。”不过,同样也正是因此,马云才可能试图挑战港交所的游戏规则。

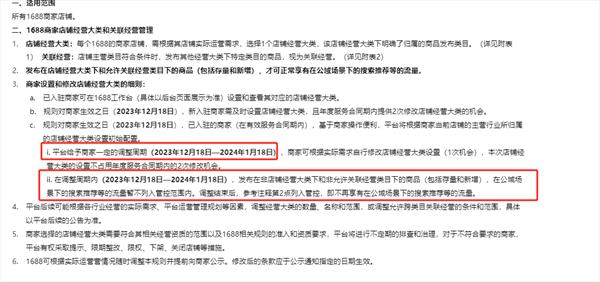

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。