三、分析师观点

对此,中国电子商务研究中心网络零售部主任莫岱青分析师对腾讯入股京东的原因与影响做如下点评:

3.1双方战略合作原因

3.1.1 京东角度:

1、有利于提高资本市场对京东IPO的热情 提高其估值

目前正处于京东IPO的紧要关头,此时京东整合腾讯电商资源,可以减少一个竞争对手,增加自身的实力。有利于提高资本市场对京东上市热情,使得京东IPO估值也会有所提升。

为此,中国电子商务研究中心(100EC.CN)据自身电商上市公司估值模型、本次事件影响力,并参考京东历年融资/估值、财报数据、发展状况、市场潜力、同业竞争等因素,我们给出如下预测,京东上市估值约在90到130亿美元之间,较此前京东向美国SEC递交IPO申请时的80-100亿美元,提高了10-30亿美元。

2、完善京东业务布局 整合更多运营资源 弥补移动端短板

腾讯通过在微信、移动QQ上向京东提供一级接入点以及其他重要平台的支持,来促进京东在实物电商业务方面的发展。腾讯与京东将就网上支付服务展开合作,以改善用户网上购物体验。

另外,与腾讯旗下电商业务在品牌、商品和物流的融合将使京东在自营B2C电商市场获得更加强大,并且京东将通过拍拍网进入C2C业务,从而可以覆盖更多用户群体。

3.1.2腾讯角度:

据中国电子商务研究中心(100EC.CN)监测数据显示,腾讯电商旗下易迅网称自2013年8月16日全面接入微信支付后,易迅PC及手机客户端微信支付订单量迅猛增长,8月31日的微信支付订单较8月中旬增长超过500%。易迅网微信支付订单量累计将近3万单,日均在1600单以上;8月31日微信支付订单约3000单。微信“鲶鱼效应”,正在电商产业链里面正暗流涌动、蓄势待发。

1、快速丰富生活电商品类

腾讯的优势是微信已成为最大O2O入口,劣势是O2O服务品类不全,而入股京东可全力布局生活类O2O。

2、形成微信支付+京东模式 交易场景迅速丰富

微信支付需要丰富的交易场景才能真正发展起来。“微信支付+京东”的模式,可以理解为另一个“支付宝钱包+天猫”组合。京东自然会成为微信支付快速发展的助推者。腾讯的入股意味着微信以及手机QQ两大重要移动端入口将助京东尽快实现移动电商。

京东占据B2C市场22.4%份额 腾讯或借京东盘活电商资本

尽管腾讯布局了几乎有可能的电商领域,但无论是拍拍、QQ商城,还是到高朋、易迅网,一直难有。腾讯是互联网起家,社交网络、用户关系、平台运营是其强项,电商并非它的优势所在,因此它现有资源并没有迅速推动其电商发展。京东在很多城市的布局都非常扎实,入股京东未来在中国其他城市的布局可以进一步开拓。因此此举可依靠京东盘活它电商资产。

3.2双方战略合作影响深远:

1、京东“站队”腾讯 对抗阿里集团

俗话说的还,“敌人的敌人,就是朋友”,京东与腾讯结成“战略盟友”,无疑大有共同对抗上市前的阿里集团之势。而腾讯“电商生态圈”可谓正在悄然“全面合拢”,周边有搜狗、大众点评、京东、艺龙、同城网等各细分领域内领先企业“拱卫”。其生态圈更加完整,从C2C、B2C、团购、生活服务、第三方支付、移动支付、移动电商、O2O等都有实力与阿里在展开竞争。

2、B2C市场梯队格局日渐明朗

腾讯入股京东后加速国内B2C电商各梯队的分化。天猫、京东&腾讯位于第一梯队;苏宁易购、亚马逊中国、唯品会、1号店列在第二梯队;当当网、国美在线、凡客诚品位于第三梯队。由此,国内B2C市场格局日趋明显。

3、电商跨入“拼爹时代”

2014年初,电商间的合作、并购案例密集增多,我们可以看到电商B2C市场的几大阵营逐渐形成,全品类平台只剩下四家即天猫、京东、 苏宁 、 亚马逊

中国,并且都有“靠山”。另外就是相对孤单的唯品会、一号店与凡客、当当网、麦考林一些垂直类电商。

对此,中国电子商务研究中心特约研究员、辽宁亚太律师事务所董毅智律师分析认为:

观点一:腾讯舍鸡肋,腾出精力搞主线

作为中国市值最高的上市互联网企业之一,腾讯最不能承受之轻就是电商。去年,腾讯电商交易额是百亿级别,京东则是千亿,而天猫则超万亿,从数字上看,三者的量级差距已经泾渭分明。而易迅对腾讯而言,已经成了食之无味,弃之可惜的鸡肋。

出售易迅,入股京东,腾讯不仅甩掉不擅长的领域,在实物电商方面也收获了一个重要的合作伙伴,将自己的资源嫁接,助其更快地规模化,自己从中获利。这样腾讯可以腾出精力专注于自己所擅长的领域,而不是在一个自己并没有优势甚至处于明显劣势的领域牵扯太多。

观点二:易迅入麾下 京东好上市

仅从京东公开的财务数据看,京东之前上市明显操之过急。在内京东存在发展短板,对外京东的最大竞争对手阿里巴巴,也让京东不得片刻喘息。在这样的情况下,京东显然需要提供比仅仅自营B2C领先者更漂亮的故事来吸引投资者。与BAT之一的巨头腾讯合作,就是一个恰如其分的举措。在移动互联网时代,若腾讯与京东合作达成,京东将借助腾讯、微信资源将自身在移动互联网领域的短板升级为优势,这无疑都给京东上市狠狠地助了一臂之力。

观点二:强强联合 阿里电商霸主地位恐将有所动摇

京东与腾讯各取所需,都找到了最合适自己的“另一半”。京东当前的目标是无疑是IPO,而腾讯的目标在于扩大微信的市场比重和用户支付习惯,获取交易数据积累和软性市场资本。毫无疑问,腾讯和京东的强强联合,是电商市场的一个重磅新闻,作为国内电商霸主的阿里势必会感到亚历山大。若当腾讯联姻京东之后,二者在用户端与规模端同时下手,阿里的霸主宝座恐怕也得摇一摇。

对此,中国电子商务研究中心特约研究员、浙江六和律师事务所王红燕律师分析认为:——互联网电商界已进入“大并购时代”

按公告,腾讯向京东支付约2.147亿美元,购买约3.51亿股京东普通股,将占京东在外流通的普通股的15%,有关股份将设有三年禁售期。腾讯将向京都出售一或多间附属及关联公司的资产或业务,包括QQ网拍及拍拍市场业务构成,转让资产包括员工、商业合同、知识产权、执照及许可。腾讯会与京东签署策略合作协议,该协议规定双方在电商业务方面的总体合作框架:双方会在电商领域的总体业务合作,腾讯的若干移动应用及其他平台的合作、双方支付解决方案合作、腾讯保证不从事若干电商业务。

从公告内容初步判断,双方通过策略合作协议、股份收购协议、资产出售协议、不竞争协议或条款、保密协议或条款等系列协议或条款实现共生共荣,毫无疑问在电商生态圈又重组了一次生态系统,腾讯的技术平台是开放的,腾讯与京东的融合更多目光关注到相对闭合的阿里系统下一步会如何布局,互联网电商界已经进入大并购时代。

对此,中国电子商务研究中心特约研究员、浙江泽大律师事务所付勇勇律师分析认为:——“换股+现金”有利于补充京东的流动性 大股东与管理层间权力平衡存重大挑战

京东与腾讯的本次交易通过“换股+现金”的方式进行的,现金部分是通过增资方式进去的,有利于补充京东的流动性。在京东完成上市之后,腾讯将成为京东的第一大股东,如何维持大股东与刘强东为首的管理层之间的权力平衡,将是京东需要面对的重大挑战。京东与腾讯在公司治理上的安排值得关注。

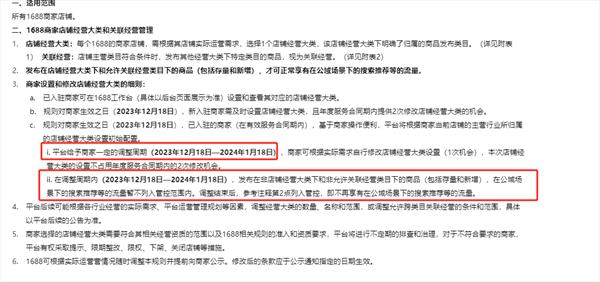

【版权声明】行行出状元平台欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源:;同时,我们倡导尊重与保护知识产权,如发现本站内容存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至service@hhczy.com,我们将及时沟通与处理。